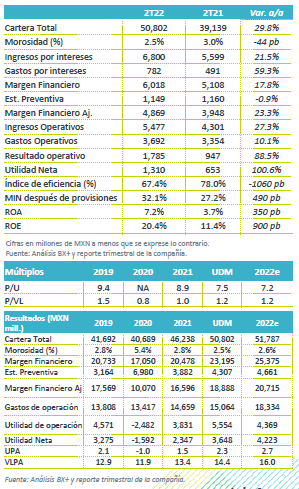

Utilidad mejor a lo esperado – Gentera registró una utilidad neta trimestral de P$1,310 millones, cifra superior a nuestra expectativa y a lo esperado por consenso, por lo que vemos una implicación positiva del reporte.

Acelera crecimiento en cartera – La cartera de crédito registró un crecimiento de 29.8% a/a. En Banco Compartamos la cartera total creció 34.7%, en Financiera Compartamos (Perú) el crecimiento fue de 20.2% y en ConCrédito de 32.2%.

Crecimiento en margen financiero – El margen financiero aumentó 17.8% a/a. Las reservas disminuyeron 0.9% a/a, por lo que el margen después de provisiones amentó 23.3% a/a.

Buena capitalización al cierre 2T22 – El ICAP de Banco Compartamos cerró en 38.6%, mientras que en Perú el indicador de solvencia fue de 18.9%

Crecimiento en cartera en todas las subsidiarias – Gentera siguió manteniendo un ritmo de crecimiento acelerado, la cartera de crédito total aumentó 29.8% a/a, en donde las tres subsidiarias de la compañía enfocadas al otorgamiento de crédito vieron aumentos altos en cartera. Por otro lado, la morosidad registró una disminución, ubicándose en 2.5% desde el 3.0% registrado en 2T21.

Crecimiento en margen – Los ingresos por intereses aumentaron 21.5% a/a mientras que los gastos por intereses crecieron 59.3% a/a, con lo que el margen financiero aumentó 17.8% a/a. Las estimaciones preventivas vieron una disminución de 0.9% a/a, con lo que el costo de riesgo para el 2T22 fue de 9.2%. Derivado de lo anterior, el crecimiento en margen ajustado fue de 23.3% a/a. Respecto al gasto por intereses, parte del aumento se explica por un cambio en contable relacionado con arrendamientos, excluyendo lo anterior, el gasto por intereses hubiera crecido 23.0% a/a.

Disminuyen liquidez adicional – El efectivo e inversiones en instrumentos financieros cerró 2T22 en P$10,576 millones, una disminución de 47.3% a/a. En 2020, la compañía tomó liquidez adicional para hacer frente a la incertidumbre por la pandemia; sin embargo, ha venido disminuyendo el monto de liquidez, lo cual ayuda a mejorar el margen de intermediación al darle un uso más eficiente a los activos.

Mejora en MIN a pesar de impacto de tasas en fondeo – El costo de fondeo, tanto en México como en Perú, reconoce el efecto de las mayores tasas de interés. En Banco Compartamos el costo de fondeo pasó de 5.1% en 2T21 a 6.9% en 2T22. En Perú, el costo de fondeo pasó de 3.2% a 5.1% para el mismo período. A pesar de lo anterior, el MIN después de provisiones de la compañía vio una expansión, pasando de 27.2% a 32.1%.

Reporte positivo – Consideramos que el reporte de Gentera tiene una implicación positiva dado el alto crecimiento en utilidad. Estaremos atentos a las perspectivas para lo que resta del año, ya que dada la tendencia observada, la utilidad podría rebasar la guía.