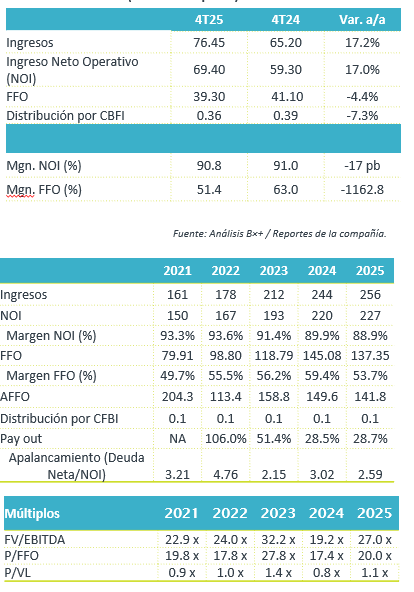

- Crecimiento en ingresos. En el 4T25 los ingresos de Vetsa incrementaron 17.2% a/a , sin embargo el incremento en costos y gastos mermó el FFO y márgenes.

- Reporte Mixto. Consideramos que la implicación para el precio de la acción será neutral ya que la compañía reportó incrementos en Ventas y Noi mejor a lo esperado, pero vemos una disminución en márgenes. Cabe mencionar que de forma anual superó la guía.

- Mejora en Ingresos. Vesta incrementó ingresos en 17.2% a/a gracias a un incremento de USD$8.6 millones en nuevos contratos y un beneficio inflacionario de USD$2.2 millones.

Mejor operación del negocio. En el 4T25, el resultado Operativo Neto ajustado incrementó 17.0% a/a, así miso el margen NOI fue de 90.8%, decreciendo 17 pb, pero en el ajustado incrementa de 93.7% a 94.6% gracias a mayores ingresos por rentas y costos relativos más bajos.

FFO. Este rubro presentó un decremento de 4.45% a/a, el FFO por acción pasó de USD$0.0452 al 4T24 a USD$0.0039 al cierre del trimestre, lo anterior como consecuencia de mayores gastos por impuestos derivado de la apreciación del peso.

Distribución. La compañía pagó USD$69.5 millones en dividendos en el 2025, equivalentes a MXN$0.3598 por acción ordinaria en el 4T25.

Renovaciones. Vesta presentó renovaciones y re-leasing por 5.4 millones de pies cuadrados en 2025, con un margen promedio ponderado de 10.8% .

Ocupación. El 4T25 cerró con una ocupación total de 89.7%, mientras que a nivel mismas tiendas cerró en 95.0%

Deuda. Al 31 de diciembre del 2025 la compañía presentaba una deuda de USD$1,275.2 millones. La parte garantizada de la deuda representa 7.9% de la deuda total. El 100% de la deuda está denominada en dólares

Guía. Para 2026 la compañía espera que los ingresos se incrementen del 10 al 11% con un margen NOI aproximadamente de 93.5% , consideramos que la industria continua siendo resiliente.

REVELACIÓN DE INFORMACIÓN DE REPORTES DE ANÁLISIS DE CASA DE BOLSA VE POR MÁS, S.A. DE C.V., GRUPO FINANCIERO VE POR MÁS, destinado a los clientes de CONFORME AL ARTÍCULO 47 DE LAS Disposiciones de carácter general aplicables a las entidades financieras y demás personas que proporcionen servicios de inversión (las “Disposiciones”).

Juan F. Rich Rena, Rafael Antonio Camacho Peláez, Marisol Huerta Mondragón, Eduardo Lopez Ponce, Alejandro Javier Saldaña Brito, Angel Ignacio Ivan Huerta Monzalvo, Maricela Martínez Álvarez, Gustavo Hernández Ocadiz y Agustín Becerril García, analistas responsables de la elaboración de este Reporte están disponibles en, www.vepormas.com, el cual refleja exclusivamente el punto de vista de los Analistas quienes únicamente han recibido remuneraciones por parte de B×+ por los servicios prestados en beneficio de la clientela de B×+. La remuneración variable o extraordinaria que han percibido está determinada en función de la rentabilidad de Grupo Financiero B×+ y el desempeño individual de cada Analista.

El presente documento fue preparado para (uso interno/uso personalizado) como parte de los servicios asesorados y de Análisis con los que se da seguimiento a esta Emisora, bajo ningún motivo podrá considerarse como una opinión objetiva sobre la Emisora ni tampoco como una recomendación generalizada, por lo que su reproducción o reenvío a un tercero que no pueda acreditar su recepción directamente por parte de Casa de Bolsa Ve Por Más, S.A. de C.V. libera a ésta de cualquier responsabilidad derivada de su utilización para toma de decisiones de inversión.

Las Empresas de Grupo Financiero Ve por Más no mantienen inversiones arriba del 1% del valor de su portafolio de inversión al cierre de los últimos tres meses, en instrumentos objeto de las recomendaciones. Los analistas que cubren las emisoras recomendadas es posible que mantengan en su portafolio de inversión, la emisora recomendada. Conservando la posición un plazo de por lo menos 3 meses. Ningún Consejero, Director General o Directivo de las Empresas de Grupo Financiero, fungen con algún cargo en las emisoras que son objeto de las recomendaciones.

Casa de Bolsa Ve por Más, S.A. de C.V. y Banco ve por Más, S.A., Institución de Banca Múltiple, brindan servicios de inversión asesorados y no asesorados a sus clientes personas físicas y corporativos en México y en el extranjero. Es posible que a través de su área de Finanzas Corporativas, Cuentas Especiales, Administración de Portafolios u otras le preste o en el futuro le llegue a prestar algún servicio a las sociedades Emisoras que sean objeto de nuestros reportes. En estos supuestos las entidades que conforman Grupo Financiero Ve Por Más reciben contraprestaciones por parte de dichas sociedades por sus servicios antes referidos. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos fidedignas, aún en el caso de estimaciones, pero no es posible realizar manifestación alguna sobre su precisión o integridad. La información y en su caso las estimaciones formuladas, son vigentes a la fecha de su emisión, están sujetas a modificaciones que en su caso y en cumplimiento a la normatividad vigente señalarán su antecedente inmediato que implique un cambio. Las entidades que conforman Grupo Financiero Ve por Más, no se comprometen, salvo lo dispuesto en las “Disposiciones” en términos de serializar los reportes, a realizar compulsas o versiones actualizadas respecto del contenido de este documento.

Toda vez que este documento se formula como una recomendación generalizada o personalizada para los destinatarios específicamente señalados en el documento, no podrá ser reproducido, citado, divulgado, utilizado, ni reproducido parcial o totalmente aún con fines académicos o de medios de comunicación, sin previa autorización escrita por parte de alguna entidad de las que conforman Grupo Financiero Ve por Más.

Categorías y Criterios de Opinión

| CATEGORÍA CRITERIO |

CARACTERÍSTICAS | CONDICIÓN EN ESTRATEGIA |

DIFERENCIA VS. RENDIMIENTO IPyC |

|---|---|---|---|

| FAVORITA | Emisora que cumple nuestros dos requisitos básicos: 1) Ser una empresa extraordinaria; 2) Una valuación atractiva. Los 6 elementos que analizamos para identificar una empresa extraordinaria son: Crecimiento, Rentabilidad, Sector, Estructura Financiera, Política de Dividendos, y Administración. Una valuación atractiva sucede cuando rendimiento potencial del Precio Objetivo es superior al estimado para el IPyC. | Forma parte de nuestro portafolio de estrategia | Mayor a 5.00 pp |

| ¡ATENCIÓN! | Emisora que está muy cerca de cumplir nuestros dos requisitos básicos: 1) Ser una empresa extraordinaria; 2) Una valuación atractiva. Los 6 elementos que analizamos para identificar una empresa extraordinaria son: Crecimiento, Rentabilidad, Sector, Estructura Financiera, Política de Dividendos, y Administración. Una valuación atractiva sucede cuando rendimiento potencial del Precio Objetivo es superior al estimado para el IPyC. | Puede o no formar parte de nuestro portafolio de estrategia | En un rango igual o menor a 5.00 pp |

| NO POR AHORA | Emisora que por ahora No cumple nuestros dos requisitos básicos: 1) Ser una empresa extraordinaria; 2) Una valuación atractiva. Los 6 elementos que analizamos para identificar una empresa extraordinaria son: Crecimiento, Rentabilidad, Sector, Estructura Financiera, Política de Dividendos, y Administración. Una valuación atractiva sucede cuando rendimiento potencial del Precio Objetivo es superior al estimado para el IPyC. | No forma parte de nuestro portafolio de estrategia | Menor a 5.00 pp |